|

一、业务简述

远期结售汇,是指客户与工行签订远期结汇或售汇合约,约定在成交日后两个工作日(不含)以上办理结汇或售汇的外汇币种、金额、汇率和期限,在交割日外汇收入或支出发生时,按照该远期结售汇合约约定的币种、金额、汇率办理的结汇或售汇业务。

二、适用对象

该产品适用于具有自身需求和以套期保值为目的,在中华人民共和国境内(不含港澳台)依法注册的公司法人、企业法人、事业单位法人和社会团体等机构客户,以及在境外依法注册并在境内银行间市场或其他经批准市场开展人民币资本与金融项下投资的商业银行、保险公司、证券公司和基金管理公司等境外金融机构类客户以及在境内外依法注册但符合中国法律要求和外汇管理政策且可开展本产品交易的机构。

三、功能特点

1. 远期结售汇是最基础的汇率衍生工具,交易结构简单清晰,应用最为广泛。

2. 远期结售汇是较为成熟的产品,客户可以根据未来的外汇收支状况和对汇率市场的预期规避汇率风险。

3. 远期结售汇易于与其他产品进行组合,客户可凭此降低财务成本。

四、工行优势

1. 丰富的产品线

工行具有行业领先的产品研发设计和风险管理能力,能够为客户提供全面的远期汇率风险套保服务,包括固定交割日远期、非固定交割日远期、平价远期等多种远期结售汇产品和组合产品,全方位满足客户需求。

2. 个性化的产品设计

工行支持美元、日元、欧元、英镑、港币、澳大利亚元、加拿大元、瑞士法郎、丹麦克朗、新加坡元、卢布、新西兰元等多个币种远期结售汇交易。方案灵活,支持各类期限的远期结售汇,以及提前交割、展期、部分交割和分批交割等多种特殊交割处理。在实需原则下,到期结算方式支持全额或差额交割。

3. 优质的产品管理

工行远期结售汇产品可以定期提供交易的评估报告,结合市场行情与客户需求提供后续动态管理服务。

4. 灵活的授信机制

工行远期结售汇授信机制灵活,客户可自主选择占用衍生专项授信或交纳保证金。

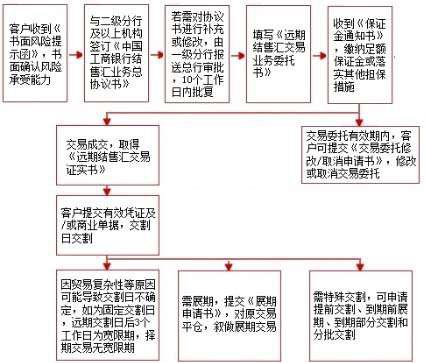

五、开通流程

1. 业务准备

(1)客户评估:客户在申请办理远期结售汇业务前,需由工行对客户进行衍生品交易适合度评估,对于符合工行准入条件且经工行适合度评估具备远期结售汇风险承受能力的客户,工行方可接受委托。

(2)签署《遵守风险中性声明函》和总协议:通过适合度评估后,基于风险中性原则或建立基于风险中性原则的风险管理制度/机制的客户,与工行签订《遵守风险中性声明函》和《中国工商银行结售汇业务总协议》。

2. 业务办理

(1)交易委托:客户缴纳足额保证金或落实其他担保措施后方可进行交易。交易委托有效期内,客户可申请修改或取消交易委托。

(2)交易成交:交易成交后,工行向客户出具交易证实书。

3. 业务交割

(1)交割日交割:交割日,客户凭有效凭证及/或商业单据办理交割。对于固定交割日类型的远期结售汇,设定交割日后3个工作日为宽限期,宽限期内办理的交割视同履约,非固定交割日交易不设宽限期。对于采用差额交割的交易,在结算日工行根据差额交割汇率为客户进行差额交割人民币损益结算。

(2)特殊交割处理:客户可申请对应金额的反向平仓或展期、提前交割、到期前展期、到期部分交割和分批交割等特殊交割处理。特殊交割若出现亏损,由客户全部补足;若盈利,则先存入客户的保证金账户,待到期客户履约时付给客户。

4. 交易展期

客户可在交割日或宽限期到期日之前提交展期申请,并确定展期次数及期限。进行远期结售汇业务展期时,客户可向工行申请按原协议价格或工行实时对客户结售汇买卖价将原交易平仓,然后与工行开展展期交易。如果客户按工行展期实时的对客户结售汇买卖价将原交易平仓,则原协议价格与平仓价格之间的汇率差,若亏损,由客户全部补足方可予以展期;若盈利,则先存入客户的保证金账户,待展期交易到期客户履约时返还。如果客户按原协议价格将原交易平仓,则工行在收取保证金或按人民币远期结售汇授信占用等相关规定等额占用衍生交易专项授信额度后,为客户办理原价展期。客户反向平仓时不产生损益,但展期新合约签约价格会劣于或优于市场远期价格。

5. 违约处理。如发生客户未按照协议的约定履行支付义务等情形时,即构成违约事件。对于发生违约事件的,工行有权对客户存续交易进行必要处理,由于客户违约导致工行亏损的,亏损由客户承担,并由工行直接从客户的保证金账户或其他账户中扣划抵补;如有收益,按照商业原则处理。

六、服务渠道和时间

远期结售汇交易可通过营业网点和网上银行、手机银行、金融市场电子交易平台等线上电子银行渠道办理,交易时间可按照监管规定或根据业务需要对交易时间进行调整。除法定节假日外,一般按照以下要求执行:

1. 营业机构

北京时间周一至周五每日9:30-18:00。

2.电子银行渠道(包括网上银行、手机银行、电子交易平台)

北京时间周一至周五每日9:30-23:30。

具体可详询当地营业网点或95588

七、操作指南

八、业务示例

2018年10月,某出口企业客户将在6个月以后收到2000万美元的货款,考虑到现在人民币汇率波动加剧,为锁定汇率市场波动带来的财务风险,客户与工行叙做一笔交易金额为2000万美元,期限为6个月的远期结汇交易,约定的美元兑人民币远期汇率为7.01。2019年4月交易到期,客户按照约定的远期汇率7.01卖出美元,买入人民币。

到期后美元兑人民币的即期汇率为6.73,客户成功规避汇率波动风险,获得汇兑收益560万元人民币(2000×(7.01 -6.73)=560万)。

九、常见问题

(一)客户下列外汇收支项下的资金可向工行申请办理远期结售汇业务:

1. 客户经常项目项下外汇收支可向工行申请办理远期结售汇。

2. 客户下列范围的资本与金融项目外汇收支可向工行申请办理远期结售汇业务。

(1)偿还银行自营外汇贷款;

(2)偿还经外汇局登记的境外借款;

(3)经外汇局登记的境外直接投资外汇收支;

(4)经外汇局登记的外商投资企业外汇资本金收入;

(5)经外汇局登记的境内机构境外上市的外汇收入;

(6)经国家外汇管理局批准的其他外汇收支。

(二)客户应提供相关资质证明及合规、有效的证明文件,配合银行完成尽职调查工作,签署相关协议及确认书。

(三)在签署协议及确认书的基础上,客户方可向银行提交正式的交易委托书,交易成交后,由分行向客户出具交易证实书,以此作为正式交易凭证。

(四)产品到期时,客户应按照协议履行交割义务;客户因贸易复杂性等因素需调整交割时间或方式的,可向银行申请进行对应金额的反向平仓或展期、提前交割、到期前展期、到期部分交割和分批交割等特殊交割处理。

十、风险提示

远期结售汇的风险主要体现为市场风险,客户叙做的远期交易可能因为汇率的波动产生浮动盈亏。当交易体现为亏损时,客户终止将承担相应的损失。但如果远期结售汇与套期保值的基础资产完全匹配,其浮动盈亏不会影响管理的有效性。

十一、注意事项

远期结售汇的交易时效性要求较高,操作中应避免由于市场价格波动造成损失。

十二、名词解释

1. 固定交割日远期结售汇,是指客户在与银行签订远期结售汇合约时约定,在未来某一确定工作日按照约定的汇率办理资金交割。

2. 非固定期限远期结售汇交易,是指客户与银行签订远期结售汇合约时约定,在未来某一段时间内客户有权要求银行在任一工作日(应提前一个工作日通知银行)按照约定的汇率为其办理资金交割。

3. 平价远期结售汇,是指客户与银行签订远期结售汇合约时约定,在未来某一段时间内的现金流均采用同一汇率与银行进行资金交割。

注:本页面提供信息仅供参考,具体业务以当地网点的公告与规定为准。

|